SCPI ActivImmo : Bulletin trimestriel d’information T2 2023

L’ESSENTIEL DU TRIMESTRE

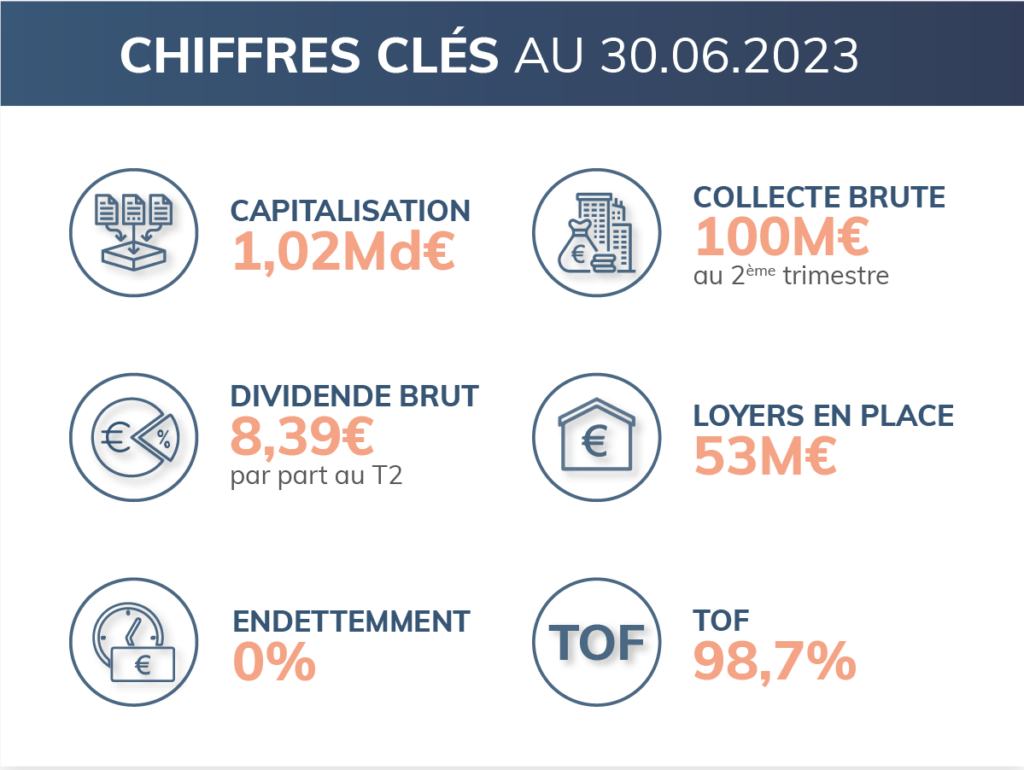

Le résumé du deuxième trimestre : le milliard de capitalisation dépassé, 26 nouveaux actifs acquis et un rendement de 5,50% maintenu. L’année 2023 continue sur les chapeaux de roue pour ActivImmo. La SCPI témoigne de nouveau de sa solidité financière et de sa capacité à trouver des opportunités sur le marché de la logistique pourtant actuellement en contraction (1).

(1) BNP Paribas Real Estate «At a Glance 2023 T2 – Logistique»

Le Milliard !

Le deuxième trimestre 2023 a marqué une étape symbolique pour ActivImmo – la SCPI a franchi le cap du milliard d’euros de capitalisation. Alderan tient ainsi à exprimer sa profonde gratitude envers tous ses partenaires et associés qui ont placé leur confiance et contribué au développement d’ActivImmo.

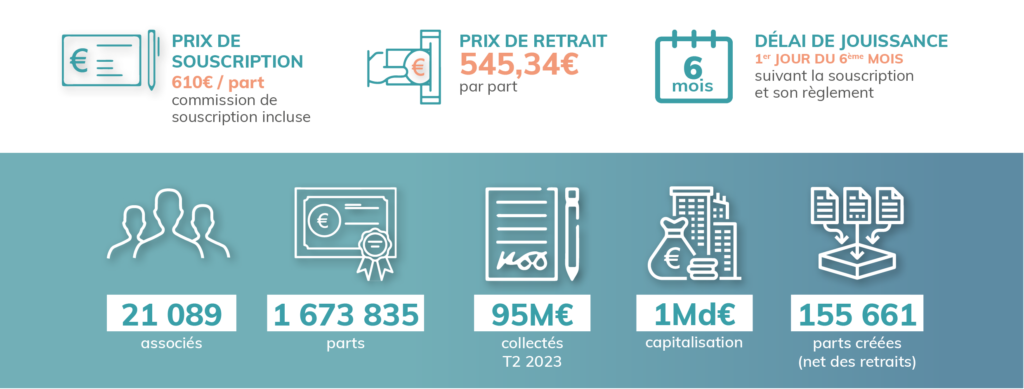

Ainsi, au 30 juin 2023, la capitalisation d’ActivImmo s’élève à 1 milliard et 21 millions d’euros, grâce notamment à une collecte brute de 100 millions d’euros – soit une collecte nette de 95 millions d’euros- au cours du deuxième trimestre.

26 nouveaux actifs intègrent le patrimoine

Le niveau soutenu de collecte a été accompagné de forts volumes d’investissement. Au cours du deuxième trimestre, la SCPI a en effet réalisé 10 acquisitions, dont la phase 1 du portefeuille «Big Deal», comprenant à elle seule 17 actifs.

La SCPI a donc acquis 26 actifs au total, représentant un investissement global d’environ 103 millions d’euros hors droits au cours du dernier trimestre. Ces acquisitions sont réparties sur l’ensemble du territoire français, avec en prime un actif situé en Espagne, près de Madrid.

Les actifs en vente en l’état futur d’achèvement (VEFA) de Cergy et Montbeugny ont été livrés en juin et ont ainsi été intégrés pleinement au patrimoine de la SCPI. Les revenus locatifs ont donc commencé à être perçus.

Synergie Collecte – Investissement – Distribution

Le tandem collecte-investissement se trouve ainsi au 30 juin 2023 en quasi-équilibre, seulement les 1,5 derniers mois de collecte ne sont pas investis, ce qui est inférieur aux 6 mois de délai de jouissance.

Cette situation permet à ActivImmo de tenir un taux de distribution stable à 5,50%.

Le patrimoine d’ActivImmo est actuellement composé de 152 actifs, représentant une superficie totale de 983 463m². Le taux d’occupation financier (TOF) se maintient à un niveau très élevé de 98,7%.

Conseil de surveillance

Le premier Conseil de Surveillance rassemblant les membres nouvellement élus a eu lieu le 28 juin 2024. Monsieur Christian BOUTHIÉ a été élu président et SPIRICA représentée par Madame Ugoline DURUFLÉ a été élue vice-présidente du Conseil de Surveillance.

SYNTHÈSE DU PATRIMOINE AU 30 JUIN 2023

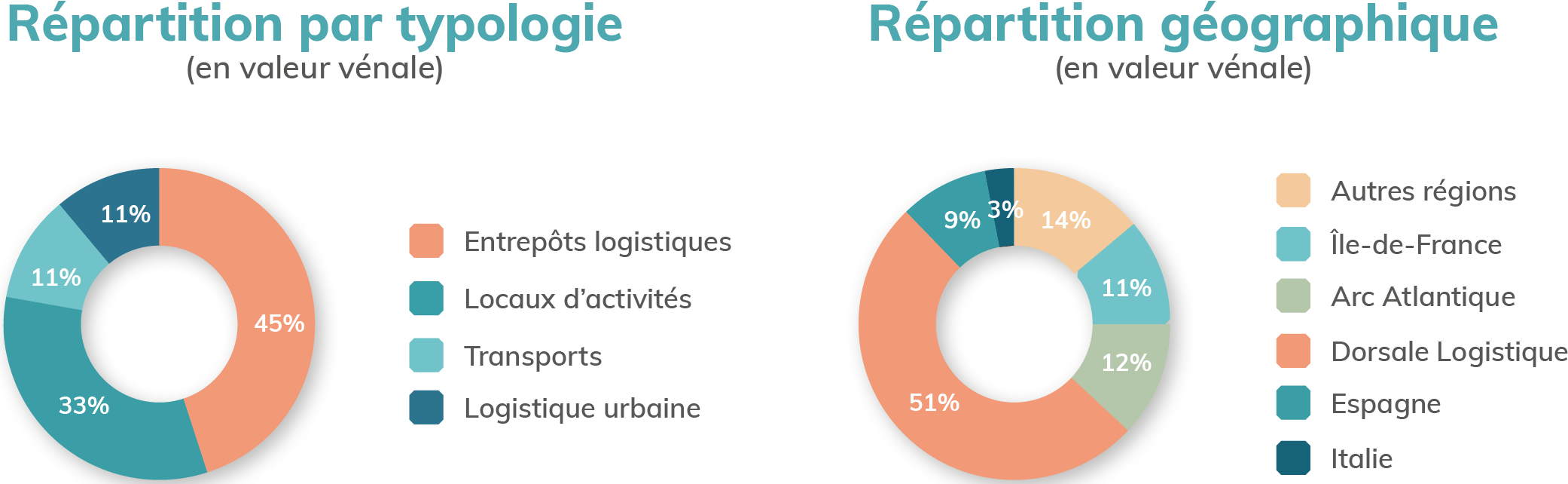

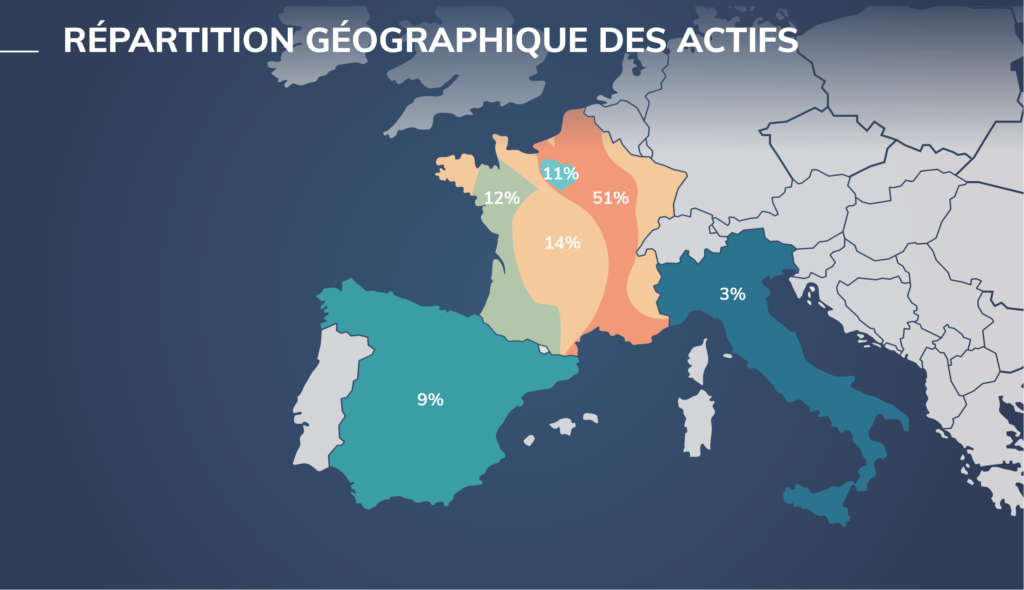

Au cours du deuxième trimestre 2023, ActivImmo a fait l’acquisition de 26 actifs pour un montant total de 103 millions d’euros (hors droits). Ces actifs se situent en France et en Espagne. La surface sous gestion atteint 983 463 m2 pour un prix de revient de 803 millions d’euros (droit inclus).

Acquisitions du trimestre

L’opération qui a marqué le deuxième trimestre fut l’acquisition de la première partie du portefeuille « Big Deal ». Composé de 22 actifs répartis sur l’ensemble du territoire français, le portefeuille totalise une superficie d’environ 115 600 m². La valeur totale de ce dernier dépasse quant à elle la somme conséquente d’environ 110 millions d’euros.

L’acquisition de la phase 1 comprenant 17 actifs a eu lieu le 21 juin tandis que 4 des actifs restants ont été acquis le 6 juillet. Le dernier actif sera quant à lui acquis en août.

Opération 100% « off market », ce portefeuille XXL est une opportunité rare et très recherchée sur le marché de la logistique. L’hétérogénéité géographique, la granularité du portefeuille, son faible ratio de densité et son potentiel de réversion constituent des gisements importants de création de valeur sur le long terme.

À ce jour, le portefeuille est loué à hauteur de 97% à des locataires de qualité comme Volvo Trucks France, GXO Logistique France ou encore France Boisson. Une garantie locative de 12 mois couvre les 3% de vacance locative.

En ce qui concerne l’expansion d’ActivImmo à l’international, la SCPI a acquis ce trimestre un entrepôt logistique de 7 360 m2 à proximité de Madrid, loué à 100% à la multinationale allemande Schaeffler. ActivImmo a déjà bénéficié d’une indexation de loyer qui a eu lieu immédiatement après l’acquisition; ce qui améliore le rendement de cet actif. De plus, l’actif présente de très bonnes bases en matière de durabilité : il est équipé de panneaux solaires neufs et il devrait prochainement obtenir la certification BREEAM-IN-USE Good à la suite de travaux de rénovation récents.

Parmi les autres acquisitions du trimestre, nous retrouvons les « grands classiques » d’ActivImmo, comme par exemple un bâtiment à usage de messagerie situé à Pau et loué à 100% à la société FedEx – acteur mondialement reconnu de la logistique.

Futurs investissements sécurisés – 280M€ de pipeline

Alderan a sécurisé 7 opérations qui sont sous exclusivité, ou sous promesse, pour un investissement total d’environ 60 millions d’euros (droits inclus) pour les prochains mois. La diminution de ce montant par rapport au trimestre précédent est directement liée à l’investissement de la quasi-totalité de la collecte disponible.

Afin d’anticiper la collecte et maintenir une cadence d’acquisition élevée, ActivImmo a d’ores et déjà émis des offres d’achat pour un investissement potentiel d’environ 220 millions d’euros.

Dans le cas où ActivImmo aurait besoin de trésorerie pour anticiper la collecte et investir rapidement, la SCPI dispose de deux lignes de trésorerie non tirées au 30 juin 2023 pour un total de 10 millions d’euros.

En outre, la SCPI n’a à ce jour contracté qu’un prêt non significatif pour financer la construction de 3 bâtiments à Chauray. Le taux d’endettement est ainsi proche de 0% et toutes les acquisitions s’effectuent exclusivement sur les fonds propres d’ActivImmo.Le rendement distribué aux associés provient donc exclusivement de l’investissement des fonds propres de la SCPI, ce qui, par ailleurs, constitue un argument fort en tant qu’acquéreur d’actifs dans le marché actuel.

Immeubles en construction

Les travaux d’extension, de redéveloppement et de restructuration sont actuellement en cours sur 10 actifs du portefeuille.

Ces travaux s’inscrivent dans la stratégie immobilière de création de valeur d’ActivImmo. Ils sont le fruit de la capacité d’Alderan à identifier les actifs ayant un potentiel de valorisation et à exploiter ce dernier.

La SCPI a, ce trimestre, pour la première fois fait l’acquisition d’un foncier à développer. ActivImmo a confié la construction du futur actif à un promoteur dans le cadre d’un contrat de promotion immobilière (CPI). (Pour rappel, lors des précédentes opérations similaires, l’acquisition avait lieu dans le cadre juridique de la VEFA – Vente en l’État Futur d’Achèvement). Après un processus d’appel d’offres compétitif, Alderan et la SCPI Activilmmo ont été sélectionnés pour mener à bien cette opération de location clé en main locatif. Le foncier de l’opération se situe dans la commune de Saint-Pierre-lès-Nemours. La livraison du bâtiment est prévue en avril 2024 et l’actif sera loué à un locataire, bien connu de la SCPI – groupe La Poste.

Les immeubles acquis en VEFA à Cergy et à Montbeugny ont, en outre, bien été livrés en juin 2023. L’actif de Montbeugny est entièrement loué à GEODIS depuis le 8 juin 2023. La commercialisation locative de l’actif de Cergy se poursuit et un preneur de belle signature a déjà été identifié pour prendre à bail 40% du site.

CLIQUER ICI pour découvrir toutes nos opérations

ACQUISITIONS DU 2ème TRIMESTRE 2023

26 nouveaux actifs en France et Espagne

FOCUS SUR LE PORTEFEUILLE “BIG DEAL”

« BIG DEAL » – une opération XXL pour la SCPI ActivImmo

Alderan confirme son statut de leader français dans le secteur de l’immobilier logistique en réalisant une acquisition majeure. La société vient de réaliser, dans le cadre d’une négociation directe avec Etche, plateforme d’immobilier logistique de KKR en France, l’acquisition du portefeuille «Big Deal», comprenant 22 actifs répartis sur l’ensemble du territoire français. Ce portefeuille représente une superficie totale d’environ 116000m2, pour un montant d’investissement d’environ 110 millions d’euros hors droits.

L’acquisition du portefeuille se déroule en trois étapes: la première a eu lieu le 21 juin et concernait 17 actifs, la deuxième phase comprenait quant à elle l’acquisition de 4 actifs. La phase finale aura lieu en août 2023 avec l’acquisition du dernier actif.

L’acquisition était prévue en juillet selon la promesse de vente, cependant Alderan a obtenu du vendeur une accélération du calendrier de vente afin de permettre à la SCPI de bénéficier de revenus locatifs supplémentaires au deuxième trimestre. Les loyers générés par cette acquisition s’établissent à hauteur d’environ 6,8 millions d’euros par an.

Les actifs bénéficient d’une localisation privilégiée et stratégique. La majeure partie de ces actifs est judicieusement répartie le long de la dorsale logistique et de l’Arc atlantique, avec un total de 6 actifs en Île-de-France, région clé du marché logistique. De plus, la plupart des entrepôts logistiques ou d’activités s’inscrivent dans la catégorie des actifs logistiques du « dernier kilomètre », jouant ainsi un rôle essentiel dans la chaîne de distribution.

Le portefeuille présente un taux d’occupation de 97 % et compte parmi ses locataires des entreprises telles que GXO Logistics, France Boissons, Xerox, Volvo Trucks, Loomis ou encore La Poste.

Ce portefeuille offre un potentiel significatif de création de valeur, notamment grâce à son Coefficient d’Emprise au Sol* (CES) qui n’est que de 36% et qui laisse donc envisager des perspectives de développement de bâtiments complémentaires. Cela souligne la possibilité de restructuration, de construction d’extensions et donc d’augmentation potentielle des loyers.

La durée moyenne pondérée des baux jusqu’aux prochaines échéances (WALB) est de 2,86 ans, tandis que la durée résiduelle moyenne des baux jusqu’à leur terme (WALT) est de 4,52 ans. Couplé à des niveaux de loyer offrant des potentiels de réversion positive, le portefeuille bénéficie d’un taux de réversion important à court et/ou moyen terme.

Opération 100% «off-market», l’acquisition «Big Deal» est l’illustration par excellence de la capacité d’Alderan à dénicher de rares opportunités sur le marché de la logistique.

ÉTAT LOCATIF AU 30.06.2023

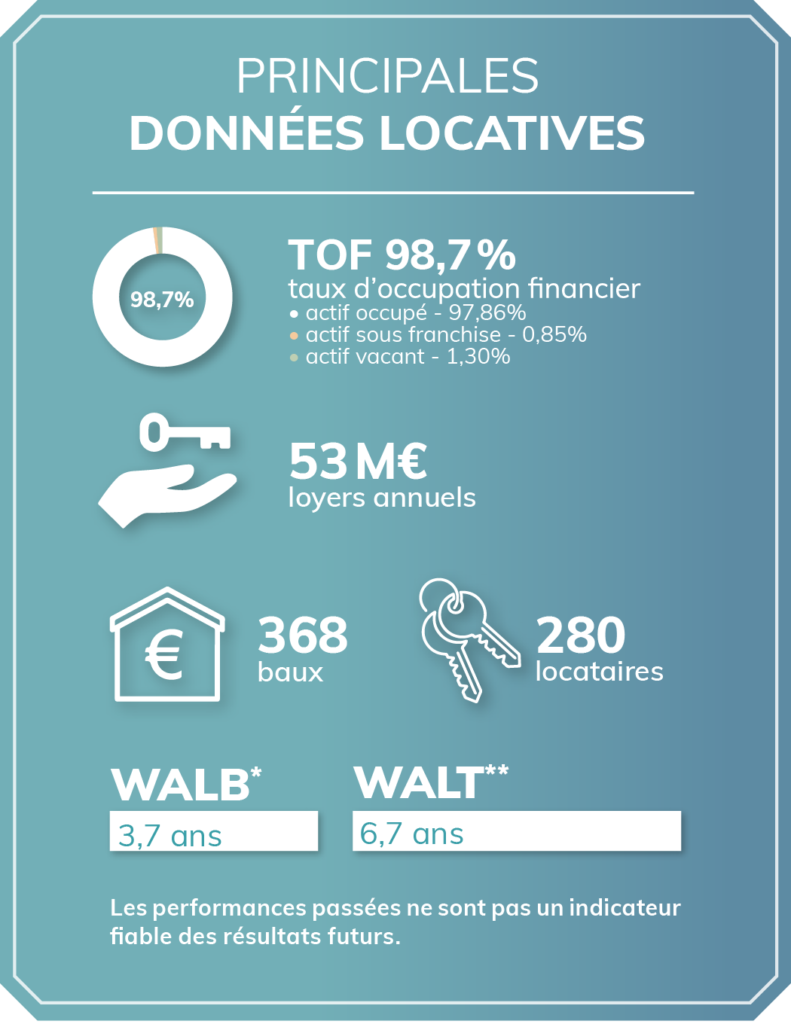

Les revenus locatifs annuels de la SCPI ont augmenté de 10,1 millions d’euros au deuxième trimestre. La SCPI compte 46 nouveaux locataires, à travers 39 baux, nouveaux par rapport au trimestre précédent, soit au total 280 locataires et 368 baux à la fin du trimestre. Le montant total des loyers en place s’élève à 53 millions d’euros.

Ce renforcement de l’état locatif contribue à la dilution du risque locatif. Au deuxième trimestre, les trois plus gros locataires représentent 24,9% des loyers, ce qui marque une diminution d’environ 5% par rapport au trimestre précédent. Voici la répartition des trois plus gros locataires au deuxième trimestre :

Trois locataires représentent 30% des loyers :

• le groupe Jacky Perrenot pour 9,5% (en baisse de 2,5% par rapport au T1 2023)

• le groupe Bert pour 9,2% (en baisse de 1,8% par rapport au T1 2023)

• le groupe Leclerc pour 6,2% (en baisse de 0,8% par rapport au T1 2023)

Au 30 juin 2023, le bail générant le loyer le plus élevé est celui de la SCAPEST, représentant 2,3 millions d’euros, soit 4,4% des loyers. Au 31 mars 2023, il représentait 5% des loyers. L’accroissement de la taille de la SCPI permet de continuer à réduire l’exposition à chaque locataire, ce qui diminue le risque locatif. Ce risque est par ailleurs encore réduit compte tenu du fait que certains locataires occupent plusieurs sites au titre de plusieurs baux.

Il est également important de noter qu’aucun impayé n’a été enregistré au cours du dernier trimestre.

*durée résiduelle moyenne des baux jusqu’aux prochaines échéances

** durée résiduelle moyenne des baux jusqu’à la fin des baux.

Commercialisation des lots vacants et d’actifs en développement

Au 30 juin 2023, le taux d’occupation financier (TOF) de la SCPI s’élève à 98,7%. Cela signifie que seulement 1,3% des cellules restent non louées à ce jour. Les équipes de gestion locative d’Alderan sont pleinement mobilisées pour commercialiser celles-ci. Les sites concernés par de la vacance sont Lesquin, Creil, Gondreville, Monéteau, Orange, Roncq, Villebon, Cergy, Chauray et Changé.

La SCPI a reçu plusieurs marques d’intérêt de la part de locataires potentiels pour les sites de Creil et Monéteau. L’équipe de gestion locative mène actuellement des discussions avec ces prospects afin de sélectionner les meilleures offres.

Enfin, la durée moyenne pondérée des baux jusqu’aux prochaines échéances (WALB) ainsi que la durée résiduelle moyenne des baux jusqu’à leurs termes (WALT) restent stables par rapport au trimestre précédent, s’établissant respectivement à 3,7 ans et 6,7 ans.

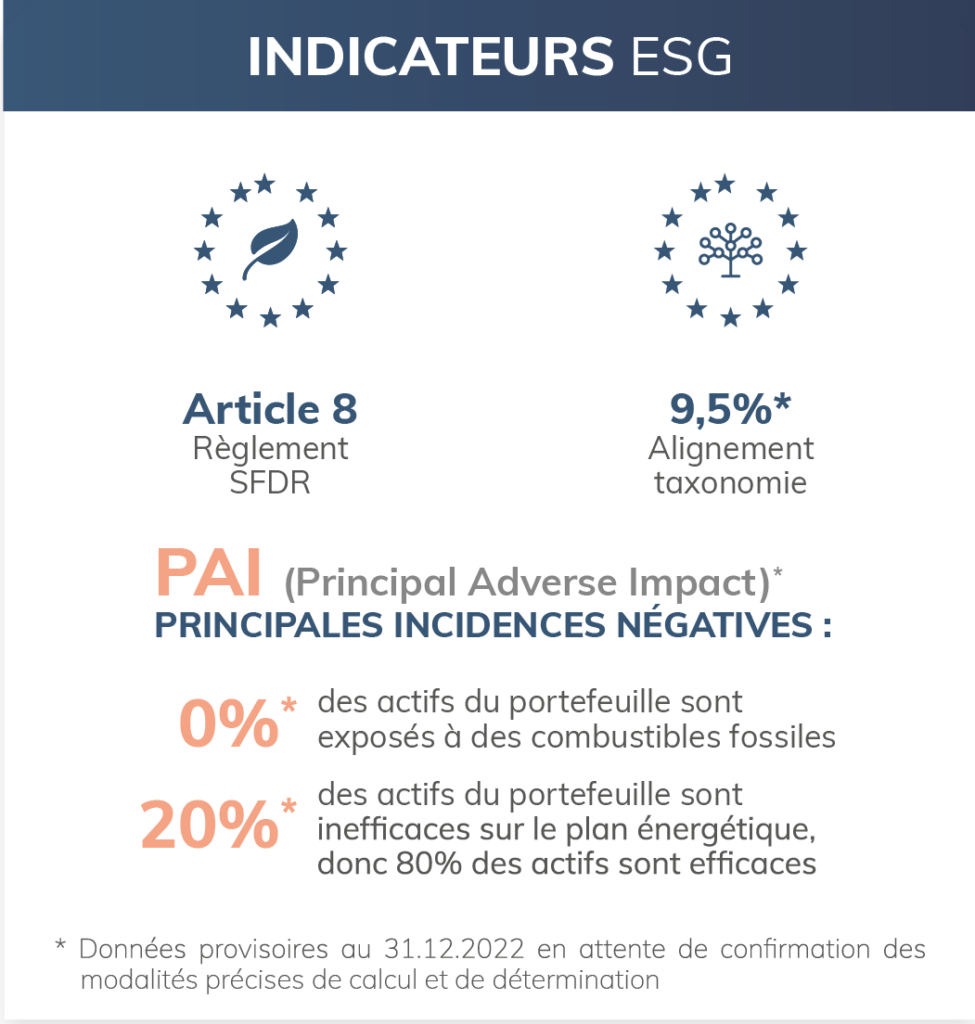

NOS ENGAGEMENTS AU 30.06.2023

Actualités ESG d’ActivImmo

Dans le cadre de son engagement ESG/ISR, l’accent du deuxième trimestre a été mis sur la coordination et la mise en lumière des actions et des besoins des locataires. Pour ce faire, des “Comités verts” ont été organisés et ont permis de trouver des axes d’amélioration ESG cohérents avec les activités des locataires.

Un exemple pour illustrer cette synergie concerne le locataire Jacky Perrenot. Dans le cadre de sa propre démarche environnementale, le locataire a intégré à sa flotte des véhicules verts. Afin d’encourager Jacky Perrenot dans cette démarche vertueuse, la SCPI s’engage à installer des bornes de recharge électrique.

Le déploiement de la mise en œuvre de GTB (Gestion Technique du Bâtiment) sur les sites se déroule selon le calendrier prévu. La mise en œuvre de tels systèmes doit permettre dans un premier temps le suivi des consommations et un meilleur pilotage, pour envisager des économies d’énergie significative (diverses études mentionnent une amélioration de 15%).

Par ailleurs, l’actif de San Agustin del Guadalix, acquis ce trimestre, sort d’un programme de rénovation qui intégrait notamment la mise en œuvre de panneaux photovoltaïques en toiture, d’éclairage par LED et de remplacement de certains équipements anciens de chauffage-ventilation par des équipements plus performants. L’actif est ainsi en cours de certification BREEAM-In-Use (niveau GOOD). Des améliorations récentes ont également été apportées sur le volet social afin d’améliorer le confort des utilisateurs.

Toutes ces actions et projets reflètent l’engagement continu d’ActivImmo sur l’ensemble des dimensions ESG (Environnementaux, Sociaux et de Gouvernance). L’équipe d’Alderan poursuit fermement son engagement : intégrer des pratiques durables dans ses opérations et collaborer avec ses parties prenantes pour promouvoir la transition vers une économie plus vertueuse.

FOCUS SUR LES REVENUS

Dividende et performance

8,39 €

dividende du 2ème

trimestre par part

5,50%*

taux de distribution

(T2 2023)

HISTORIQUE DE DISTRIBUTION

(les performances passées ne sont pas un indicateur fiable des résultats futurs)

* Le taux de distribution de la SCPI est la division du dividende brut, avant prélèvement libératoire et autre fiscalité payée par le fonds pour le compte de l’associé, versé au titre de l’année (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de souscription au 1er janvier de l’année.

| Période | Montant versé pour une part en pleine jouissance | Taux de distribution annualisé pour une part en pleine jouissance | Date de versement |

|---|---|---|---|

| Total 2020 (12 mois) | 36,91 € | 6,05% | – |

| Total 2021 (12 mois) | 36,73 € | 6,02% | – |

| Total 2022 (12 mois) | 33,56 € | 5,50% | – |

| 1er trimestre 2023 | 8,39 € | 5,50% | 2 mai 2023 |

| 2ème trimestre 2023 | 8,39 € | 5,50% | 31 juillet 2023 |

PRÉLÈVEMENT À LA SOURCE

PRÉLÈVEMENT LIÉ À LA FISCALITÉ ÉTRANGÈRE

ActivImmo étant propriétaire d’immeubles en Espagne et Italie, un prélèvement à la source a été effectué sur le dividende. Ce prélèvement concerne tous les associés quel que soit leur régime fiscal. Il correspond au montant de l’impôt espagnol et italien et ouvre droit un crédit d’impôt français, évitant ainsi une double imposition. Ce montant s’élève à 11 centimes par part au titre du T2 2023.

PRÉLÈVEMENT LIÉS AUX REVENUS DE DIVIDENDE OU FINANCIERS

Comme précédemment, une autre retenue à la source s’applique sur les revenus financiers et des placements à taux fixe. Celle-ci dépend de la situation fiscale de l’associé. Pour une part en pleine jouissance au 2ème trimestre 2023, un associé personne physique recevrait un montant net de prélèvement à la source de 8,06€.

| Investisseur à l’impôt sur le revenu | Investisseur BIC IS | |

|---|---|---|

| Dividende brut | 8,39 | 8,39 |

| Prélèvement fiscalité étrangère | (0,11) | (0,11) |

| Prélèvement 30% revenus placement à taux fixe | (0,04) | |

| Prélèvement 30% dividende | (0,18) | |

| Total | 8,06 | 8,28 |

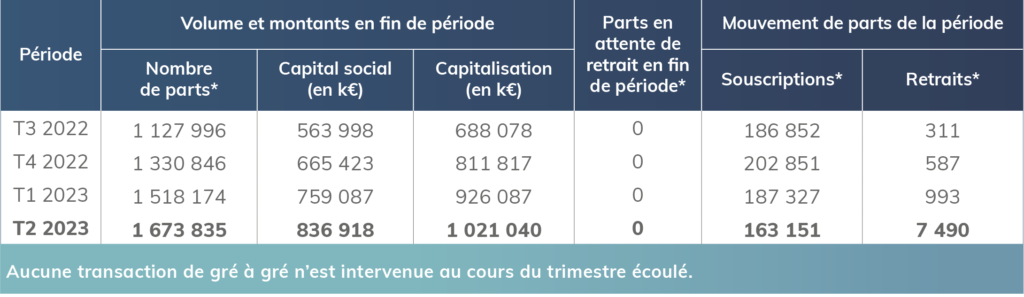

Marché des parts

Évolutions du capital

*Pour rappel, les parts sont décimalisées conformément à l’article 7.4 des statuts d’ActivImmo. Les nombres de parts sont arrondis à l’unité la plus proche pour plus de lisibilité dans cette présentation.

No Comments